近期上市公司将陆续披露2023年年度财务报告,数说安全将为读者进行财报重点内容解读。在大家的期待下,有”网安一哥“之称的奇安信终于发布了财报,本篇为您带来奇安信2023年报分析,并从“核心利润”的角度为读者分析$奇安信-U(SH688561)$ #奇安信# 的真实经营情况。

总体观点

2023年公司收入增速进一步放缓,费用得到有效控制,扣非净利润的亏损进一步减少,但由于这些年快速发展的包袱过重,公司应收账款、在手现金、经营性现金流净额等核心指标,仍非常不乐观,通过借款18.6亿维持经营的的压力更是不断增加。

公司在2023年加大销售改革力度,建立三条营销体系,分别是「军团——深耕重点大客户」、「区域——深挖地方政府客户」、「渠道——增加对长尾客户覆盖」

产品侧,调整研发人员工作重点,从平台向产品线倾斜,并融合了部分安全服务业务线,成立了全新的产研与服务PBG。

公司在2024年的战略中表示,将积极开拓国际市场,努力实现“成为全球第一的网络安全公司”的企业愿景。

2023年经营情况分析

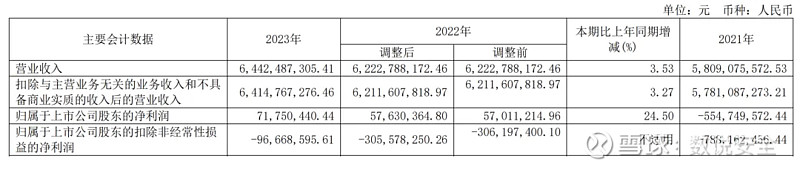

1、收入增速继续放缓。2023年,公司营业收入64.42亿元,同比增长3.53%,净利润7,175.04万元,同比增长24.50%;扣非净利润-9,666.86万元,同比增长68.37%。截至2023年12月31日,公司累计未分配利润为-29.23亿。

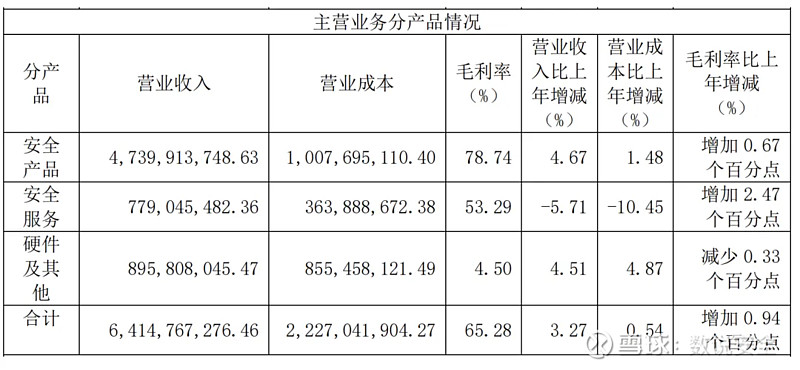

2、毛利率小幅提升,安全服收入下滑。2023年,公司综合毛利率为65.38%,较2022年的64.34%提升1.04个百分点;从产品角度看,安全服务收入下滑,安全产品、硬件及其他收入提升,但硬件及其他的毛利率依然非常低,只有4.5%。

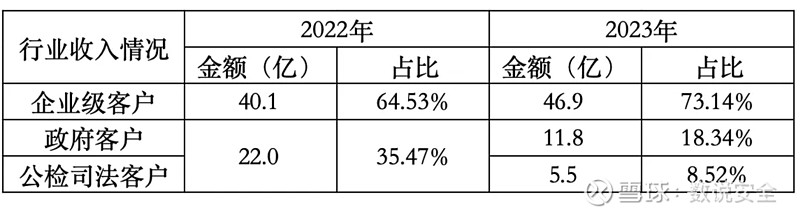

3、企业级客户继续成为公司收入主力,通过公司公布的数据进行计算,企业级客户占主营业务收入比73.14%,同比提升约8.61个百分点,政府和公检司法的客户收入较2022年下降约4.7亿。

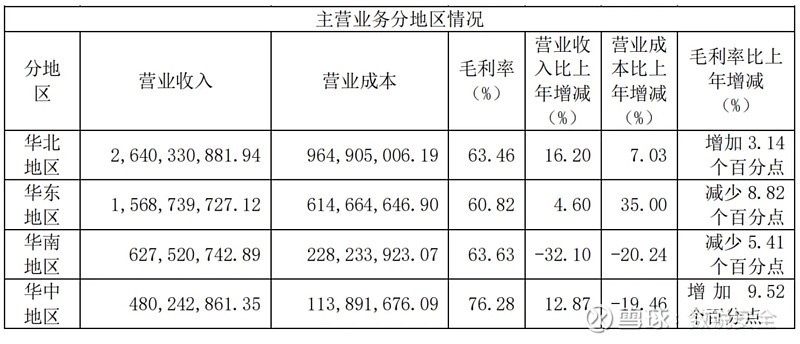

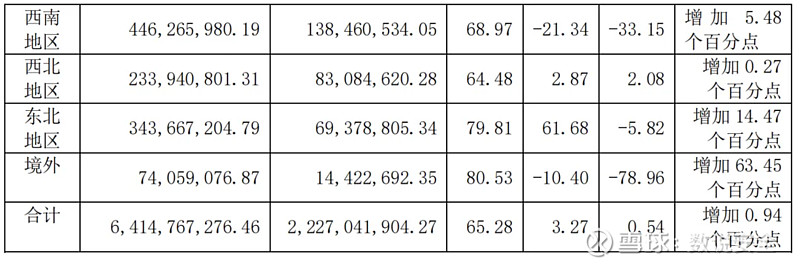

4、华南、西南和境外的营业收入出现下滑,不过公司表示:「在海外业务方面,2023年10月,正式签下中国网络安全出海最大一单,为海外某国建设网安指挥系统,涵盖网络安全能力和服务的整体解决方案,签约金额近 3 亿元人民币。」

5、军团效果持续体现,直销收入增长明显,项目合作收入出现下滑。

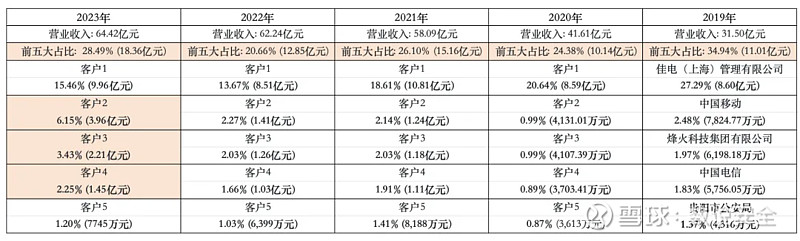

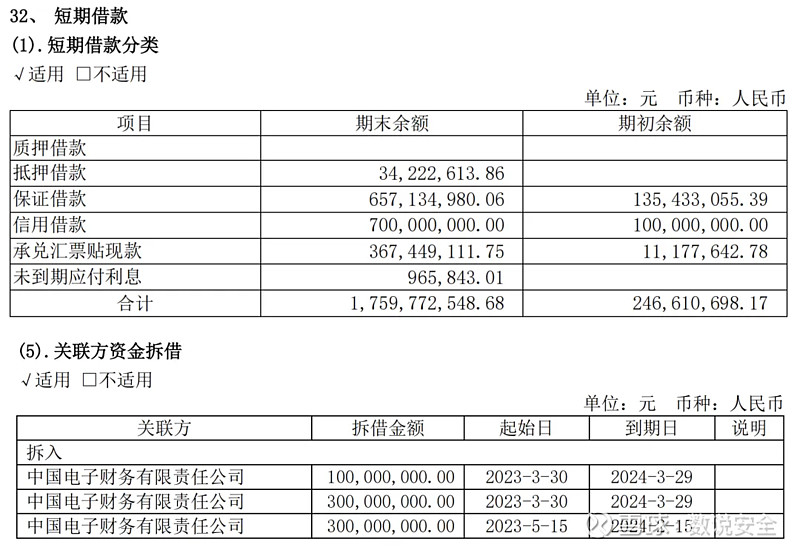

6、前五大客户收入占比明显提升,中电子成为第二大客户。2023年前五大客户收入占比28.49%,为近四年最高,其中客户2、客户3、客户4 为2023年新增,分别为中国电子信息产业集团有限公司、北京方正慧新科技有限公司、山东云享天空科技服务有限公司。

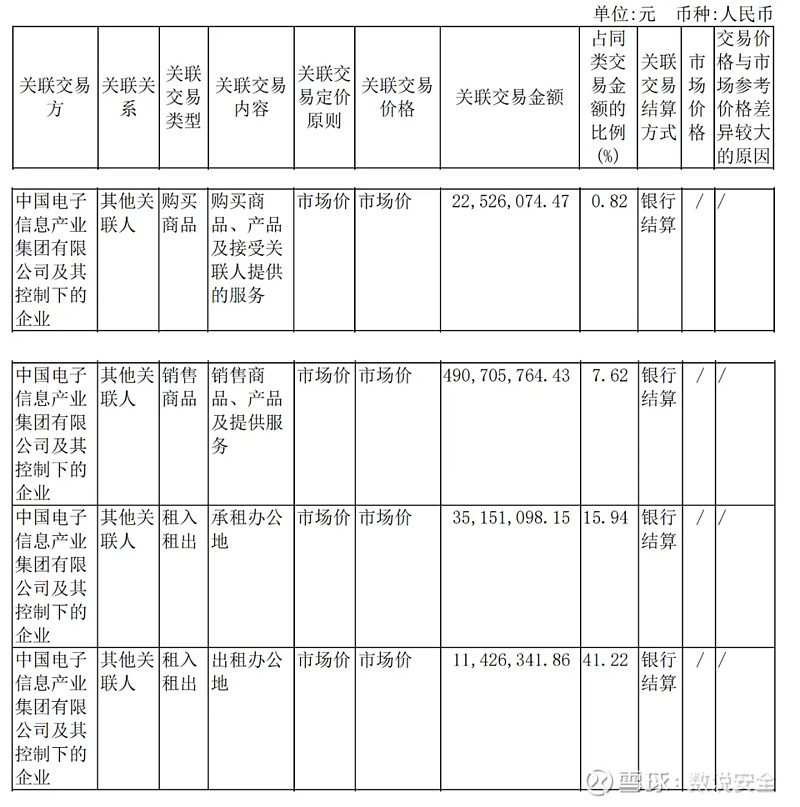

但是在“重大关联交易”中,我们发现“中电子及其控制下的企业”还与公司有多笔关联接交易,在商品领域,公司共获得“交易顺差”4.68亿。

7、减员604人,人员较2022年减少6.1%。其中销售、研发和管理人员的变动幅度较大,但相较于其他头部的网安公司,奇安信的减员比例并不大。

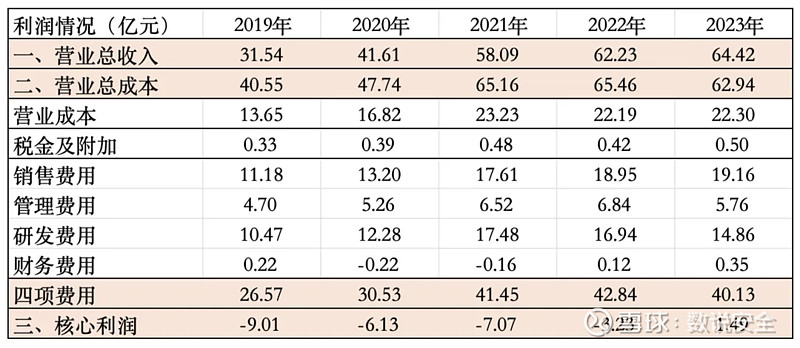

8、四项费用下降2.71亿,四项费用率下降6.6个百分点。其中研发和管理费用下降明显,销售和财务费用略有增长。

9、人均降薪6400元,销售人均涨薪1.3万。2023年公司全员、研发、管理的人均薪酬都出现不同程度下滑,但销售人均薪酬还在上涨,

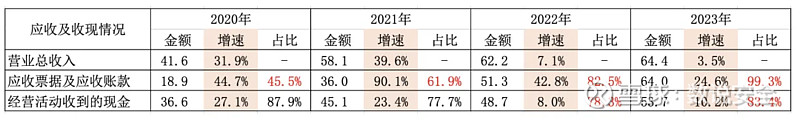

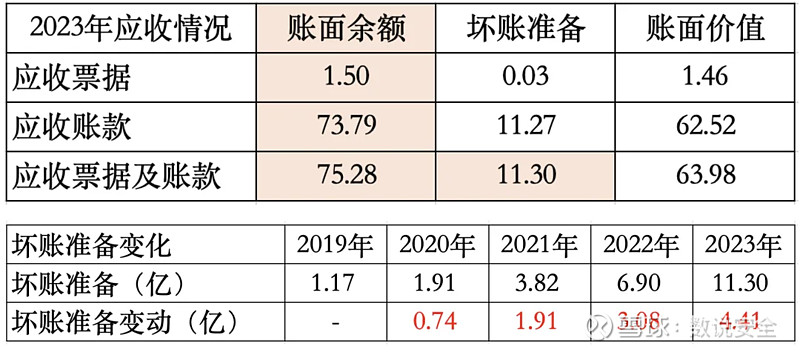

10、应收继续恶化,账面余额已超营业收入。公司在2023年加强了回款管理,收现比回升到83.4%,效果并不明显。应收票据及账款据继续增长,到达63.98亿,增加12.63亿,同比增长24.61%,占营业收入比重高达99.3%!

需要注意的是,公司应收票据及账款的账面余额已经高达75.28亿,占2023年营业收入比重116.86%!坏账准备已达到11.30亿元,近几年来,坏账准备增长迅速,也在不断吞噬利润。

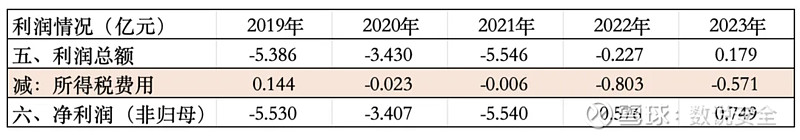

11、2023年,公司归母净利润7,175.04万元,下面为大家解读,在财务表上,奇安信是如何从亏损严重转为盈利的,为了方便理解,我们按照“核心利润”——“营业利润”——“利润总额“——“净利润”为大家进行递进的解释。

①【核心利润=营业总收入-营业总成本(成本+税金+四项费用)】,可以看出公司在2022年的核心利润还是负值,2023年能够转正,主要是由于收入的增长(增长2.19亿),和四项费用的下降(下降2.71亿)。

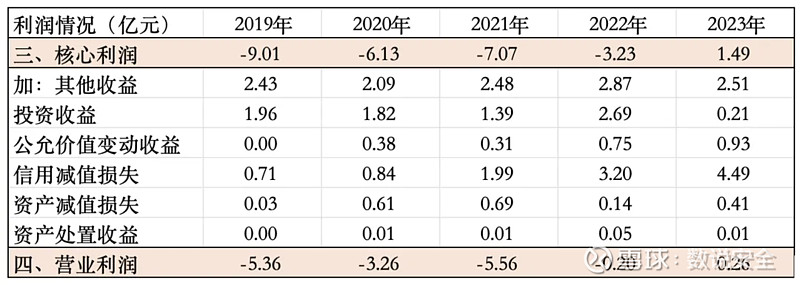

②【营业利润=核心利润+(其他收益+投资收益+公允价值变动+资产处置收益)-(信用减值损失+资产减值损失)】,在这个过程中,股权买卖、资产价值变动、信用减值损失(坏账准备)是影响营业利润的主要因素,2022年和2023年,核心利润到营业利润之间的变化,主要收到2022年投资收益2.69亿,以及2023年的信用减值损失4.49亿的影响。

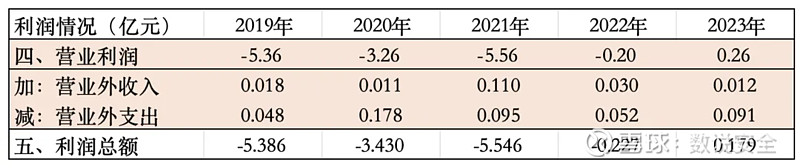

③【利润总额=营业利润+营业外收入-营业外支出】

④【净利润=利润总额-所得税费用】,这主要是公司递延所得税产生的影响,奇安信也凭借“所得税费”在2022年成功的将利润转正。

综上,相比于净利润,核心利润其实更能代表一家公司主业的真实经营情况,公司在2023年通过控制费用,实现了核心净利润的转正,同时应收账款的坏账准备也在不断侵蚀净利润。

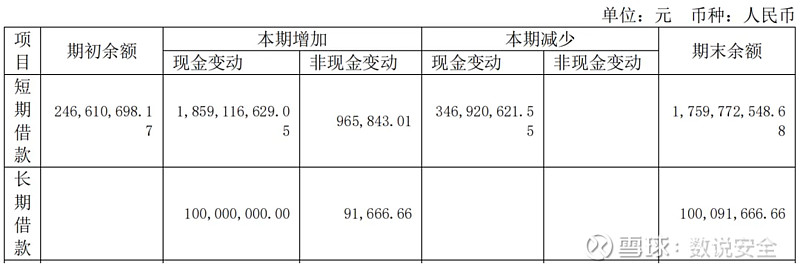

12、经营性现金流好转,18.6亿借款维持经营。相比于利润,现金流是更重要的指标,2023年公司经营性现金流净额为-7.78亿,有所好转,但依然非常紧张。但同时我们也发现,2023年公司的筹资活动现金流大幅增长,为15.7亿元,

由于2022年底时公司现金及现金等价物只有13.19亿,而单季度的经营支持大约在15亿元,为了维持正好常运转,公司在2023年新增18.6亿元借款,并偿还了3.5亿的到期借款。

为了借款,公司也做了很多努力,其中担保借款6.57亿,承兑贴现3.67亿,中电子信用借款7亿。

数说安全发布

评论